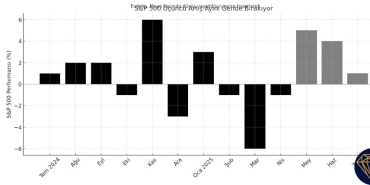

2025’in birinci altı ayında dalgalı bir seyir izleyen global pay senedi piyasaları, İsrail-İran ateşkesinin akabinde yükselişe geçse de, dünyanın en büyük yatırımcıları temkinli duruşlarını koruyor. ABD merkezli S&P 500 endeksi yılın birinci yarısında %19’a varan düşüş yaşadıktan sonra tekrar rekor düzeylere ulaşsa da, birçok portföy yöneticisi ikinci yarıya yönelik risklerin arttığı görüşünde.

Bloomberg’in derlediği uzman görüşlerine nazaran; temmuz ayında sona erecek olan ticaret mutabakatları süreci, şirket kârlılıkları, ABD borç yükü, Fed liderliği ve pay senedi değerlemeleri yatırımcıların önümüzdeki aylarda dikkatle izlediği en önemli risk başlıklarını oluşturuyor.

1. Ticaret Mutabakatlarında Vakit Daralıyor: 9 Temmuz Kritik

ABD Başkanı Donald Trump’ın, ABD’nin büyük ticaret ortaklarıyla yeni mutabakatlar yapması için verdiği 9 Temmuz mühleti yaklaşırken, yatırımcılar yeni gümrük tarifesi dalgasına karşı tetikte.

Anlaşma imzalayamayan ülkelerin mevcut %10’luk tarifelerin çok üzerinde vergilere maruz kalması bekleniyor. İngiltere şimdiden bir mutabakat imzalayarak güvence alırken, Avrupa Birliği ve ABD’nin bir uzlaşıya yakın olduğu bildiriliyor. Meksika ve Vietnam’la da görüşmelerin son etaba geldiği aktarılıyor.

Ancak Trump’ın geçtiğimiz hafta Kanada ile yürütülen ticaret görüşmelerini, %3’lük dijital hizmet vergisi nedeniyle bir anda sonlandırması piyasalara değerli bir ihtar niteliğinde oldu.

UBS Küresel Wealth Management’tan Anthi Tsouvali, “Piyasalar artık bu mevzuda kayıtsız değil fakat muahedeler sağlanana kadar riskler devam ediyor,” diyor. Tsouvali, pay senetlerinde tarafsız duruşunu koruyor:

2. Şirket Kârlılığı: Beklentiler Çok Optimist Olabilir

S&P 500 şirketlerinin 2025 genelinde %7,1 oranında kâr artışı açıklaması bekleniyor. Lakin ikinci çeyrek sonuçları açıklanmaya başlandığında bu beklentiler test edilecek.

Geçtiğimiz çeyrekte birçok şirket yıllık öngörülerini geri çekmişti. Bilhassa artan maliyetler ve zayıf tüketici inancı, yöneticileri temkinli kıldı. Business Roundtable’ın Haziran anketine nazaran, CEO’lar üç ay öncesine kıyasla daha karamsar ve işe alım ya da yatırım planlarında gerileme gözleniyor.

Federated Hermes’ten Louise Dudley bu ortamda beklentilerin aşağı taraflı revize edilmesini bekliyor:

3. Jeopolitik Riskler Sürüyor: İran ve Çin Belirsizlikleri

İsrail ile İran ortasında imzalanan ateşkes, petrol fiyatlarını düşürerek piyasalarda kısa vadeli bir rahatlama yarattı. Fakat İran’ın nükleer programı konusundaki belirsizlik ve kırılgan barış ortamı, yatırımcıların temkinli kalmasına neden oluyor.

Santander Varlık Yönetimi Avrupa Strateji Başkanı Francisco Simón, jeopolitik risklerin yapısal olarak hâlâ yüksek seyrettiğini söylüyor:

ABD ile Çin ortasında açıklanan yeni ticaret çerçevesi de yakından takip ediliyor. Mutabakatın ender toprak elementleri ve ileri teknoloji bileşenleri üzerindeki kısıtlamaları ne ölçüde kaldıracağı değerli olacak.

4. ABD Borç Yükü ve Fed Liderliği: ‘Liz Truss Anı’ Yaşanabilir mi?

ABD’nin Mayıs ayında AAA kredi notunu kaybetmesi ve Trump idaresinin devasa vergi indirimi ve harcama paketinin federal borcu artırması, yatırımcıların dikkatini mali sürdürülebilirliğe çevirdi.

Columbia Threadneedle Investments’tan Neil Robson, kısa vadede piyasalarda panik yaşanma mümkünlüğünün düşük olduğunu söylese de, “Gözümüz açık olmalı,” diyerek uyarıyor.

Wellington Management’tan Nicolas Wylenzek ise, Jerome Powell sonrası Fed başkanlığına atanacak isim konusunda kaygılı:

5. Değerlemeler Çok Yüksek: ABD Payları Ne Kadar Daha Değerli Olabilir?

S&P 500 şu anda, önümüzdeki 12 aylık çıkar iddialarına nazaran 22 kat F/K oranıyla süreç görüyor. Bu, son 10 yılın ortalaması olan 18,6’nın epey üzerinde. Wellington ve AllianceBernstein üzere kimi kurumlar, faiz indirimi beklentisi ve büyük teknoloji paylarının gücüne dayanarak bu değerlemelerin sürdürülebileceğini savunsa da, birçok fon yöneticisi bu düzeylerin pay alımını zorlaştırdığı görüşünde.

Invesco Varlık Yönetimi’nden David Chao, “ABD dışındaki birçok piyasa daha düşük çarpanlarla süreç görüyor. ABD ile ortadaki farkın vakitle daralacağını düşünüyoruz,” diyor.

SONUÇ: Ralli Sona mı Geliyor?

2025’in ikinci yarısına girerken pay senedi piyasaları yeni bir belirsizlik periyoduna hazırlanıyor. Ticaret mutabakatlarının geleceği, şirket kârlılığı, jeopolitik istikrarlar ve Fed’in istikameti üzere başlıklar yatırımcıları temkinli olmaya zorluyor.

Bloomberg’in derlemesine nazaran, büyük portföy yöneticileri konumlarını azaltmaya devam ediyor. 2025’in birinci yarısındaki dalgalı lakin yükselişle sonuçlanan tablo, ikinci yarıda daha çetin imtihanlara hamile olabilir.

Kaynak: Bloomberg

Atilla Yeşilada ve Güldem Atabay tarafından kaleme alınan özel raporlarımıza abone olmak ister misiniz? Raporlarımız kurumsal müşterilere yöneliktir. Abonelik fiyatlıdır. Şartları öğrenmek için bize e-mail atın: [email protected]